Le régime micro-BIC est applicable pour les investisseurs immobiliers qui louent un bien meublé et dont les recettes sont inférieures à 72 600 € pour une location meublée classique ou 172 600 € pour des meublés classés ou des chambres d’hôte.

Les démarches sont simplifiées car seules les recettes sont à déclarer sur la déclaration de revenus complémentaires n°2042 C PRO. Un abattement de 50% (ou au mieux 71 %) sera appliqué directement par les impôts afin de déterminer les revenus imposables.

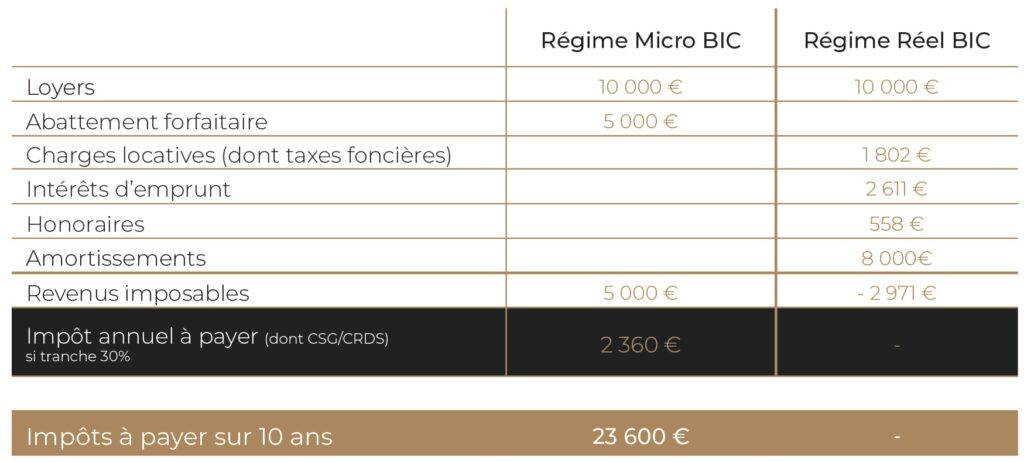

Toutefois, si vos charges réelles cumulées avec l’amortissement du bien immobilier sont supérieures à 50 % des vos recettes annuelles, il serait judicieux de réaliser un comparatif des deux régimes afin de déterminer celui-ci qui est plus avantageux pour vous.

Par exemple :

Si le régime réel est le plus favorable et que vous êtes au régime micro-BIC, il faudra alors exercer une option pour le régime réel avant le 1er février de la première année au titre de laquelle vous souhaitez bénéficier du régime réel. Concrètement, l’option devra être faite au plus tard le 1 février 2022 afin de bénéficier du régime réel pour l’année 2022.

Nous en profitons pour vous préciser que si vous avez acheté un bien en indivision (entre amis, couple pacsé, couple marié sous le régime de séparations de biens), les revenus doivent être déclarés au régime réel car vous ne pouvez pas bénéficier du régime micro.

C’est le moment de faire le point, n’hésitez pas à nous contacter pour en discuter !

Source :

BIC – Régimes d’imposition et obligations déclaratives – Option pour un régime réel d’imposition